サムスン、好況期からライン最適化、「DRAM・NAND型人為減算ない」

・第2四半期の業績を発表控え…SKハイニックス、マイクロン減算行列参加するかどうかに興味

・BIG 2より2~3年前に「微細工程の高度化」

・華城DRAM11ライン、イメージセンサーへの切り替えなど

・供給過剰余地減らし事実上の減算効果

[イーデイリー、ヤン・フイドン記者]米国マイクロンに続いてSKハイニックス(000660)も先日、メモリー半導体減産を決定し、DRAM「BIG 3」のうち唯一残ったサムスン電子(005930)が減算参加するかどうかに市場の関心が集中している。今年に入って、DRAM価格が6カ月連続下落し半分になり、データセンターのサーバーDRAM需要も回復しない中で、世界1位のメモリメーカーであるサムスン電子が減算するかどうかは、今年の下半期の市場の行方に最大変数になる見通しだ。しかし、サムスン電子は最近まで減産の可能性を強く否定している中で「超格差」戦略に沿った先制対応のために、日本の輸出規制の影響が本格化されていない現時点では、減算が不要だろうという観測が出ている。

◇サムスン、DRAM全体の10ナノ級…SKハイニックス、マイクロン20ナノで減算

29日、業界によると、サムスン電子は31日、今年の第2四半期業績発表でSKハイニックスとマイクロンのような「人為的減算」は取り上げていないものと予測される。先立ってマイクロンは、DRAM5%、NAND型フラッシュ10%減産を策定し、SKハイニックスもDRAMを生産するM10工場をイメージセンサー(光を電気信号に変えるシステム半導体)ラインに切り替えて、NAND型フラッシュウェハー投入量も15%以上(既存の10%以上)減らすと発表した。特にSKハイニックスの場合、日本の半導体素材の輸出制裁まで重なった状況で在庫排出速度などを考慮し、NAND型フラッシュ減算規模を以前の計画より拡大した。

しかし、サムスン電子は、DRAM BIG 3のうち2ヶ所が減産を決定した現時点まで参加可能性を言及していない。これに対して、業界ではサムスン電子が超格差戦略に基づいて、減産が必要ない事業環境を先制的に組成してきたという分析が出ている。

サムスン電子は、競合他社を圧倒している「微細工程高度化」のためにSKハイニックスやマイクロンに比べてDRAMの減産の必要性が少ないものと思われる。SKハイニックスとマイクロンの場合は、DRAM最先端の10ナノ(nm・10億分の1m)級品の割合が40~50%水準で、減算は既存技術である20ナノ級で行われている。SKハイニックスがこの間イメージセンサーに工程移行を発表したM10工場も20ナノ級DRAMを生産するところである。

一方、サムスン電子は量産製品の中で最も最先端の第2世代10ナノ(1y)DRAMを2017年11月から早目に量産してきた、今年の下半期には世界初の第3世代の10ナノ(1z)DRAMも量産する計画である。DRAM2位のSKハイニックスが今年第1四半期から第2世代の製品量産を開始し、3位マイクロンはまだ1世代10ナノ(1x)製品の量産に留まっているのに比べて、少なくとも1年6ヶ月以上先にいるのだ。半導体業界のある関係者は「サムスン電子は、DRAM製品全体が10ナノ級であり、第1世代と第2世代の割合が「6対4」程度とわかっている」とし「SKハイニックスとマイクロンのように20ナノ級製品を減らす必要がない状況だ」と伝えた。

◇サムスン電子、2~3年先に進んだ先制投資…供給過剰余地減らし

サムスン電子がスーパーサイクル前に、他の企業よりも2~3年前にキャパ(CAPA・生産能力)増設など先制的な投資を行い、工程の切り替えも繰り上げ推進し減算余地を減らしたという解釈もある。サムスン電子は、2017年7月、世界最大の半導体工場である平沢1ラインを本格稼働した後、現在までに追加増設をせずにいる。また、NAND型フラッシュ専用工場であった最初の計画を変えて平沢1ラインでDRAMも一部生産製品別の割合を調節している。ここに、昨年の第2四半期華城DRAM11ラインをイメージセンサーにあらかじめ変換して、事実上の減産効果を収めたことが把握される。

しかし、SKハイニックスとマイクロンなどは、スーパーサイクルの後、本格的な施設投資に乗り出し、業況悪化の時期とキャパ拡大時期が重なって減産が避けられないという指摘だ。SKハイニックスの場合は、DRAMを生産する中国の無錫工場(C2F)を、4月に完成したNAND型フラッシュメモリの生産ラインである清州M15工場は昨年末に稼働に入った。マイクロンも昨年、米国ユタ州レイNAND型工場とシンガポール工場などの増設を終えた。

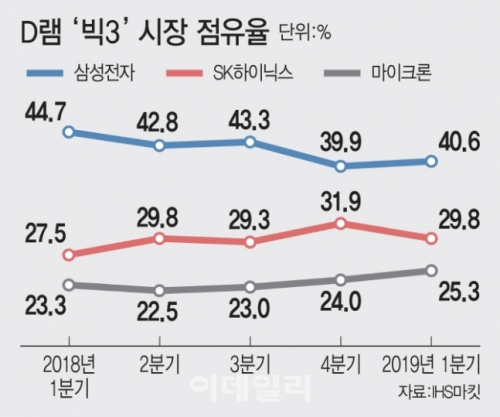

このような流れは、メモリの市場シェアの変化でも確認することができる。市場調査機関IHSマキトによると、サムスン電子のDRAM市場シェアは、スーパーサイクルの入り口である2016年第3四半期48.2%に達したが、今年第1四半期には40.6%に下落した。同じ期間SKハイニックスとマイクロンがそれぞれ5.7%ポイント、4.8%ポイントのシェアが増えたのと対照的だ。サムスン電子のNAND型フラッシュシェアも昨年第3四半期40.8%に達したが、今年第1四半期には34.1%に落ちた。

また、他の業界関係者は、「今年下半期DRAMはPCとモバイルを中心に需要の回復が予想されてNAND型フラッシュの価格は底になることが把握されている」とし「日本の輸出制裁問題が最大の変数だが現時点ではサムスン電子に有利な市場環境が造成され、人為的減算可能性は高くない」と予想した。

Source: かんこく!韓国の反応翻訳ブログ